インボイス制度とは?Webライターが知っておくべき基礎知識

インボイス制度は、よく耳にするけれど、具体的にどんな制度なのか、なぜ必要なのか、わからない方も多いのではないでしょうか。

まずは基本的な内容から、Webライターに関係する部分を中心に解説していきます。

インボイス制度の概要と目的

インボイス制度は、2023年10月から始まった新しい請求書の制度です。正式名称は「適格請求書等保存方式」と言いますが、難しい名前なので、一般的に「インボイス制度」と呼ばれています。

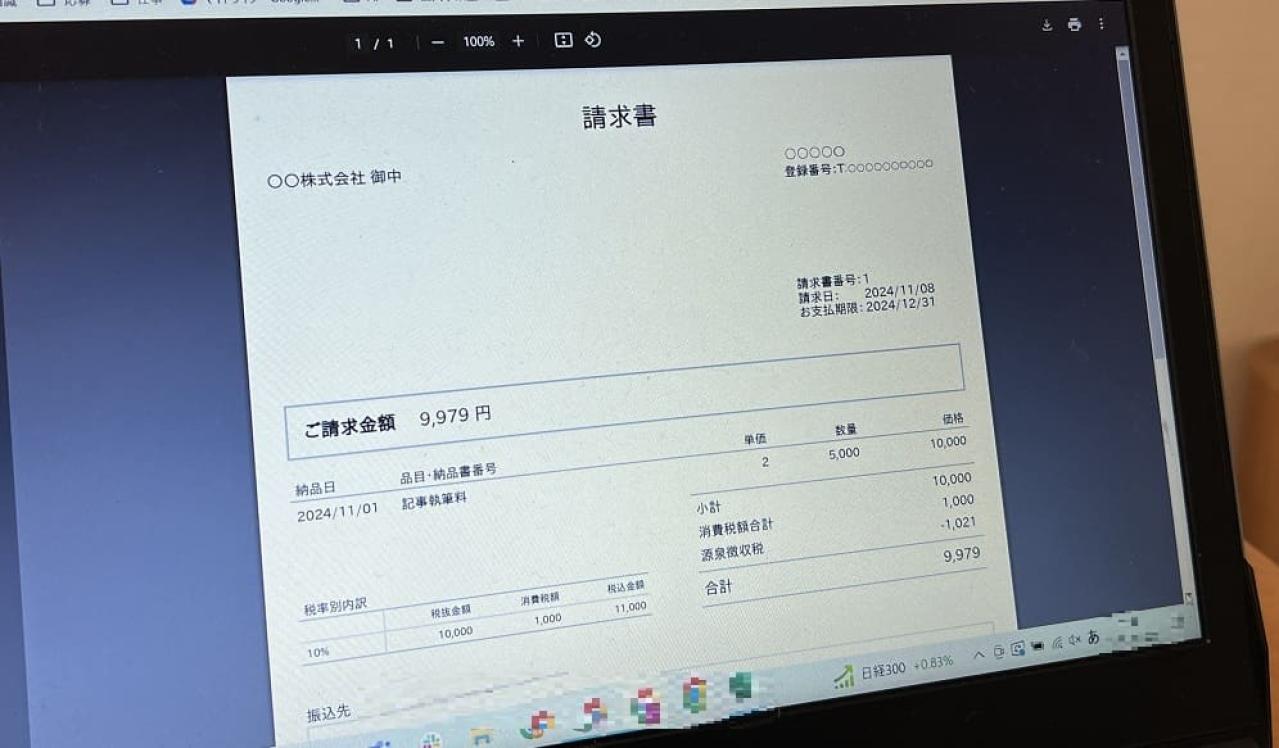

この制度は、消費税の計算をより正確に行うために導入されました。具体的には、「適格請求書(インボイス)」という形式の請求書の保存が必要になります。このインボイスを発行できるのは、「適格請求書発行事業者」として登録された事業者だけなのです。

なぜWebライターに関係があるのか

Webライターにとって、このインボイス制度は思った以上に身近な問題です。特に、法人のクライアントと取引がある方は、インボイスの発行を求められることが増えてきています。

これまで免税事業者として活動していたけれど、取引先から「インボイス登録はしていますか?」と聞かれたという人も増えているのではないでしょうか。これは、取引先が消費税の計算をする際に、インボイスが必要になるためです。

「2割特例」を活用した軽減措置について

インボイス制度には、インボイス発行事業者の負担を和らげるための「2割特例」という制度があります。これは、免税事業者との取引でも、一定期間は消費税の計算で優遇が受けられる仕組みです。消費税の納付税額を売上に係る消費税額の2割とすることができます。

令和5年分(10月から12月分)の申告から令和8年分の申告までは、通常の80%が控除できます。この制度により数年は消費税の負担が軽くなるため、この「2割特例」を活用するのがおすすめです。

インボイス制度1年目のリアル~私と周りの体験談~

実際にインボイス制度を経験してみて、想像していた以上に変化があったことも、意外に変わらなかったこともあります。ここでは、私や周りのWebライターたちの生の声を紹介します。

登録した感想とクライアントの反応

私は制度開始と同時にインボイスの登録を行いました。最も大きな変化は、仕事に応募した時の反応です。応募文に「インボイス登録済み」と書いていると、面接で「とても助かります」「スムーズに進められる」とよく言われます。

ただインボイス制度への登録が必須と言われたり、強要されたりということはないように感じています。登録していないと不利というよりは、登録していると歓迎されるという印象です。

請求書の作成も請求書ソフトを使い、最初に適格請求書発行事業者の登録番号を請求書ソフトに登録すれば、請求書にも自動的に登録番号が反映されます。確定申告の時も特に手間は感じず、スムーズに申告できました。

インボイス制度後の募集内容の変化

インボイス制度が始まってから、Webライターの仕事募集に大きな変化が見られるようになりました。特に報酬に関する表示方法が変わってきています。

例えば、これまでは「文字単価2円(税抜)」という表示が一般的でしたが、最近では「文字単価2円(税込)」という表示が増えてきました。

中には、インボイス登録の有無で報酬表示を分けている良心的なクライアントもいます。「インボイス登録者:文字単価2円(税抜)」「未登録者:文字単価2円(税込)」というような形式です。

しかし、最初から税込での募集の場合、インボイス登録しているWebライターにとっては、実質の文字単価が下がってしまうことになります。そのため私は、募集案件を見る際には税抜表示か税込表示かを必ず確認するようになりました。

基本的には税抜表示のある募集案件を中心に応募するようにしています。このように、インボイス制度は仕事の選び方にも影響を与えているのです。

登録している人・していない人、それぞれの本音

周りのWebライターに話を聞くと、登録している人からは「最初は大変だったけれど、慣れれば思ったほど手間ではない」という声が多く聞かれます。特に、個人事業主でたくさん仕事を受けている人や、法人クライアントとの取引が多い人は、登録してよかったと感じているようです。

一方、登録していない人からは「今の取引先からは特に求められていないので様子見」「まだ副業なので、今は登録する必要性を感じない」といった声が聞かれます。

インボイス登録の判断基準

インボイス登録を迷っている人のために、具体的な判断基準を紹介します。

収益の規模や取引先の種類によって、最適な選択は変わってきますので、自分の状況に合わせて検討してみましょう。

登録するメリット

登録のメリットとして最も大きいのは、法人クライアントとの取引がスムーズになることです。また、将来的な事業拡大を考えている場合も、早めに登録しておくことで、新しい取引先の開拓がしやすくなります。

また経費で支払ったものの領収書が適格請求書であれば、経費の中の消費税を確定申告の際に申告できるので、自分の支払う消費税が少なくなります。ソフトウェアや業務ツールへの投資が必要なWebライターにとって、見逃せないメリットです。

登録するデメリット

デメリットとしては、消費税の納税義務が発生することと、経理事務の手間が増えることです。特に年収が1,000万円以下の場合は、これまで免税事業者であった人も、消費税の申告が必要になります。

ただ経理事務の手間は経理ソフトを使えば、軽減される部分が多いと感じています。

判断のポイントは?

副業でWebライターをしているなど、収入が多くない場合は、当面は登録を見送っても問題ないかもしれません。ただし、法人クライアントとの取引が多い場合は、登録を検討する価値があります。

またクライアント数が少なかったり、クライアントとインボイス制度に登録するかどうか、お互いの意見をすり合わせていたりする場合も、しばらくは様子見かと思います。

個人事業主で執筆を請け負っていたり、これから先の事業拡大を考えていたりする場合は、インボイス制度に登録していたほうが、仕事をスムーズに進めていけるでしょう。

インボイス制度に対応するための具体的な準備

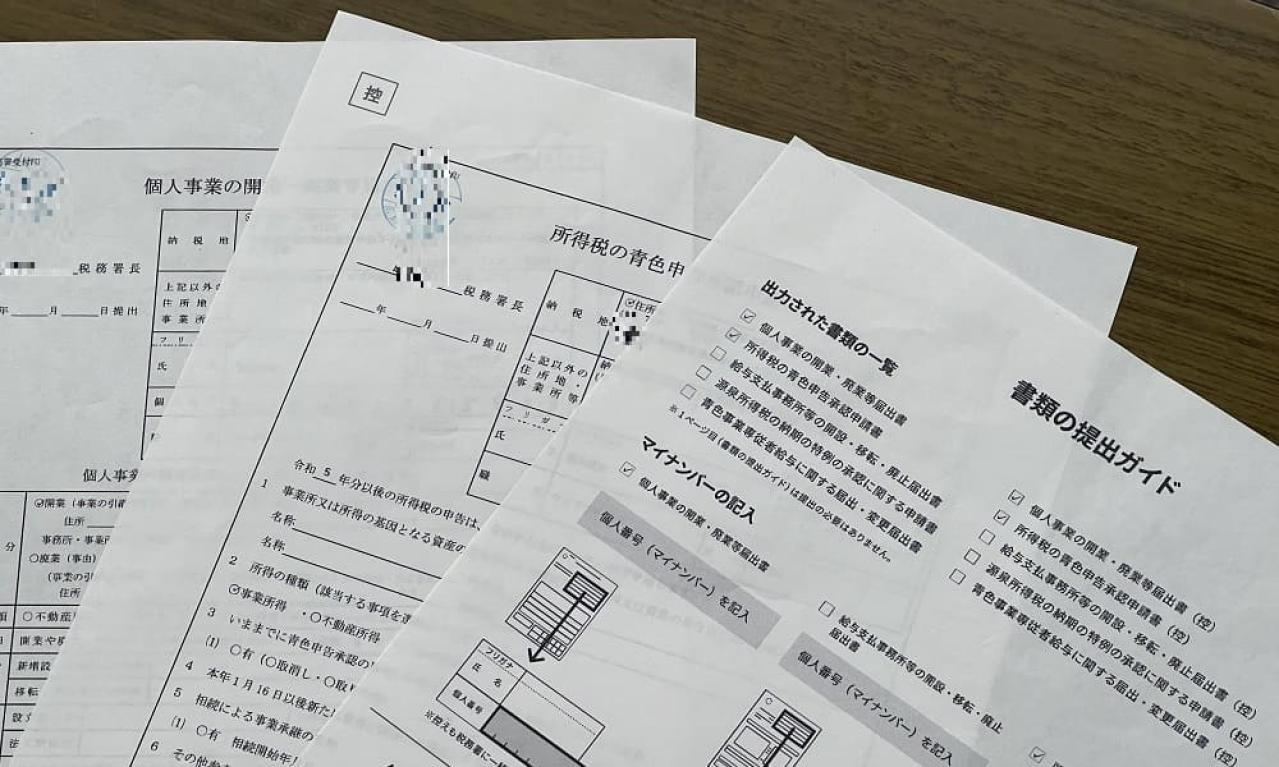

この先、インボイス制度に登録を考えている人のために、具体的な準備について説明します。状況に応じた対策を立てることで、スムーズな移行が可能です。

登録を決めた場合の準備

登録を決めた場合は、まず税務署に適格請求書発行事業者の登録申請を行います。その後は、請求書の様式を整えたり、経理ソフトの導入を検討したりするとよいでしょう。

特に、複数のクライアントがいる場合は、効率的な管理方法を整えておくのがおすすめです。

登録しない場合の対策

登録しない選択をした場合でも、いくつかの準備は必要です。特に、取引先へインボイス制度には登録していない、しばらく登録する予定がない旨の説明方法を整理しておくことが大切です。

また、将来的な登録の可能性も考えて、必要な情報は随時収集しておきましょう。

今後の動向と注意点

インボイス制度は、今後も段階的に変更があるかもしれません。定期的に国税庁のWebサイトなどで最新情報をチェックして、必要に応じて対応を見直していく必要があります。

インボイス制度で大切なのは、自分に合った選択をすること

インボイス制度は、Webライターにとって避けて通れない課題となっています。私自身、最初は戸惑いもありましたが、1年間実際に経験してみて、この制度への対応は思ったほど難しいものではないと感じています。

大切なのは、自分の状況に合わせて判断することです。収益の規模、主な取引先、今後の事業展開などによって、最適な選択は変わってきます。インボイス登録は、一度決めたら変更できないわけではありません。状況に応じて柔軟に見直していけばよいと思っています。

今後も制度は段階的に変更されていく可能性があります。定期的に情報をチェックし、必要に応じて対応を見直していきましょう。インボイス制度は、理解して自分に合った対応をしていけば、むしろビジネスチャンスにもなり得ます。

自分のペースで情報を見極めながら、より良い選択をしていきましょう!

※参照:インボイス制度とは(国税庁)

この記事を書いたライター

フクモトカナ

広島在住のもうすぐ50代。現在は主にWebライターとSNS運用のお仕事をしています。子育て中の2014年に販売の仕事をしつつ、Webライターのお仕事を始めました。所属企業のオウンドメディアの執筆などもした後、2023年11月よりフリーランスに。自分...